048

RAIFFEISEN-LANDESBANK

STEIERMARK 2017

Offenlegung

Die Offenlegung gemäß Basel III (Artikel 431ff. CRR) erfolgt auf

konsolidierter Basis des Konzernabschlusses der RLB-Stmk Ver-

bund eGen. Diese Daten sind unter dem Link

www.rlbstmk.atent-

sprechend veröffentlicht.

Die im Folgenden enthaltenen quantitativen Angaben basieren auf

dem internen Berichtswesen zur Gesamtbankrisikosteuerung.

Gesamtbankrisiko

Die Risikotragfähigkeitsanalyse anhand des internen Kapitaladä-

quanzverfahrens (Internal Capital Adequacy Assessment Process –

ICAAP) ist ein wesentlicher Bestandteil der Gesamtbankrisikosteue-

rung der RLB Steiermark. Internationaler Best Practise folgend ist

der ICAAP als revolvierender Steuerungskreislauf aufgesetzt. Dieser

startet mit der Definition einer Risikostrategie, durchläuft dann den

Prozess der Risikoidentifikation, -quantifizierung und -aggregation,

und schließt mit der Bestimmung der Risikotragfähigkeit, Kapital-

allokation und Limitierung bis hin zur laufenden Risikoüberwachung.

Die einzelnen Elemente des Kreislaufes werden mit unterschiedli-

cher Frequenz durchlaufen (z. B. täglich für die Risikomessung

Marktrisiko Handelsbuch, monatlich für die Erstellung der Risiko-

tragfähigkeitsrechnung, jährlich für Risikoinventur, Risikostrategie

und -politik). Alle im Kreislauf beschriebenen Aktivitäten werden

zumindest jährlich auf ihre Aktualität und ihre Angemessenheit hin

geprüft und bei Bedarf an die aktuellen Rahmenbedingungen an-

gepasst.

Diesem Prinzip folgend erhebt die RLB Steiermark im Rahmen einer

Risikoinventur, welche Risiken im laufenden Bankbetrieb vorhanden

sind und welche Bedeutung bzw. welches Gefahrenpotenzial diese

Risiken für die RLB Steiermark haben. Dabei wird nicht nur eine

quantitative Einschätzung der einzelnen Risikoarten vorgenommen,

sondern es werden auch die vorhandenen Methoden und Systeme

zur Überwachung und Steuerung der Risiken beurteilt (qualitative

Beurteilung). Die Ergebnisse der Risikoinventur werden ausgewer-

tet, zusammengefasst und fließen in die Risikostrategie und -politik

ein.

Die Beurteilung der Angemessenheit der internen Kapitalausstat-

tung erfolgt tourlich auf Basis der nach internen Modellen ermittel-

ten Risiken, wobei in der Wahl der Modelle auf die Wesentlichkeit

der Risiken Rücksicht genommen wird.

Ziel ist es sicherzustellen, dass die RLB Steiermark jederzeit über

ausreichende Risikodeckungsmassen verfügt, um eingegangene

Risiken auch im unerwarteten Fall tragen zu können. Daher werden

alle identifizierten und quantifizierten Risiken zu einem Gesamt-

bankrisiko aggregiert.

Dem aggregierten Gesamtverlustpotenzial werden die zur Deckung

dieser potenziellen Verluste zur Verfügung stehenden Deckungs-

massen aus dem RLB Steiermark Konzern gegenübergestellt, um

festzustellen, ob die Bank in der Lage ist, Verluste ohne schwerwie-

gende negative Auswirkungen auf ihre Geschäftstätigkeit zu verkraf-

ten. In der „Going Concern“-Betrachtung (VaR 95 %) müssen das

Risikopotenzial und die Risikotragfähigkeit so aufeinander abge-

stimmt sein, dass die Bank in der Lage ist, einen negativen Belas-

tungsfall zu verkraften und die geordnete Geschäftstätigkeit fortzu-

setzen. Das Absicherungsziel des Extremfallansatzes (VaR 99,9 %)

spiegelt die aufsichtsrechtliche Sichtweise wider und dient dem

Schutz der Gläubiger.

Auf Basis des Extremfallszenarios wurde zum 31. Dezember 2017

ein ökonomischer Kapitalbedarf von 758,9 Mio. EUR nach 681,4

Mio. EUR im Vorjahr ermittelt. Die korrespondierende Deckungs-

massenzuweisung aus dem Konzern belief sich auf 1.447,3 Mio. EUR

nach 1.176,8 Mio. EUR zum Jahresultimo 2016.

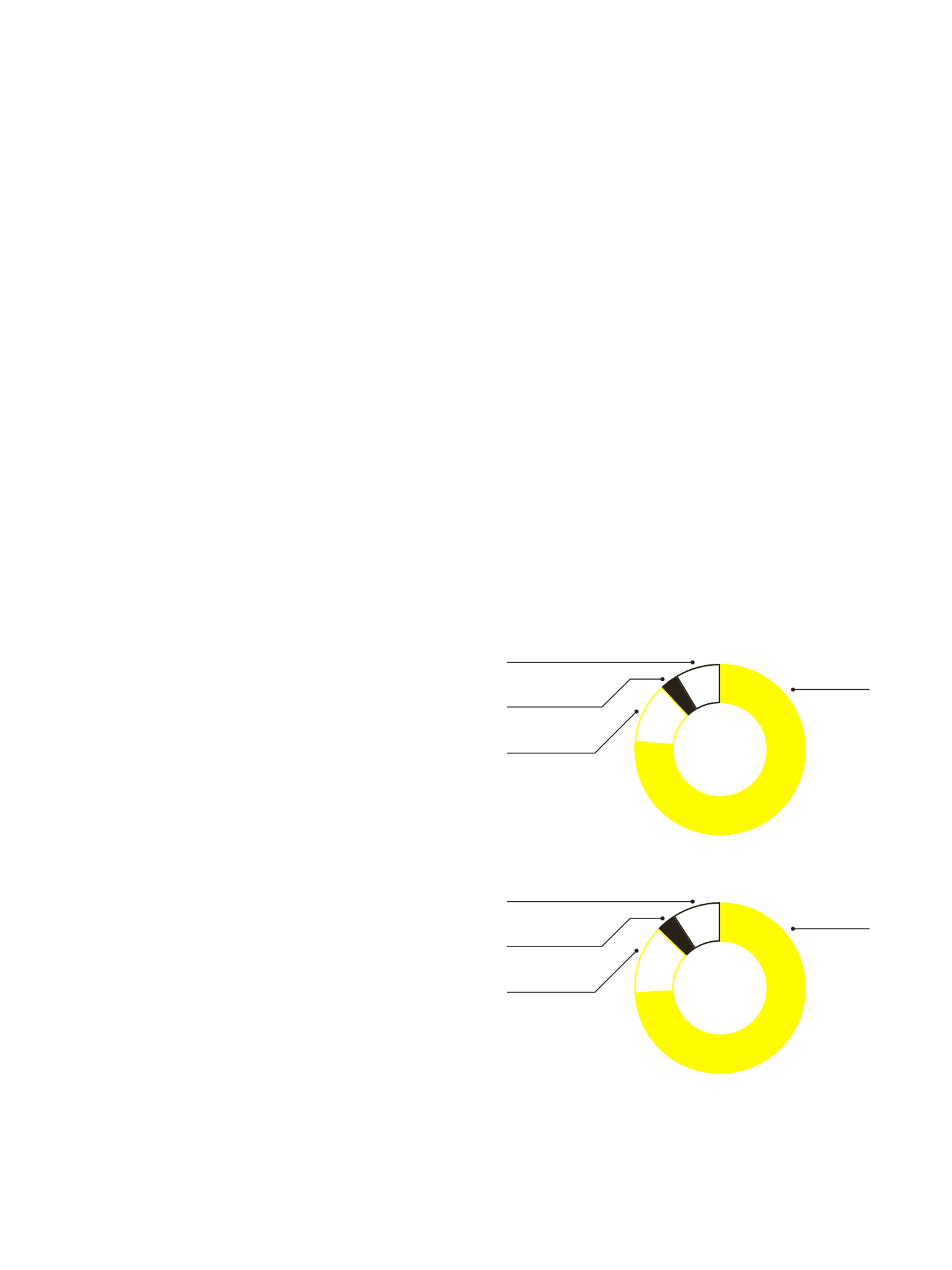

Anteile der Risikoarten am Gesamtbankrisiko im Extremfall-

szenario

Geschäftsjahr 2017

Geschäftsjahr 2016

74,1%

13,3%

3,7%

8,9%

Adressrisiko

Marktrisiko

Operationales Risiko

Sonstige Risiken

8,5%

Sonstige Risiken

11,9%

Marktrisiko

76,4%

Adressrisiko

3,2%

Operationales Risiko

8,9%

Sonstige Risiken

13,3%

Marktrisiko

74,1%

Adressrisiko

3,7%

Operationales Risiko